Demande de découvert occasionnel

Vous prévoyez que, le mois prochain, votre compte sera très probablement à découvert suite à des dépenses importantes : achats pour la rentrée des classes, frais médicaux à avancer... Vous craignez que des chèques ou des prélèvements ne soient rejetés pour provision insuffisante car votre convention de compte ne prévoit pas d’autorisation de découvert ou vous pensez dépasser le montant accordé.

Ce que dit la loi

Votre compte courant est un compte de dépôts qui doit fonctionner avec un solde créditeur. L’autorisation de découvert n’est pas de droit : votre banque est libre de vous la refuser.

Suite à votre demande, le banquier peut vous accorder soit une autorisation de découvert ponctuelle jusqu’à une date fixe, soit une autorisation de découvert permanente et remboursable sur une durée ne dépassant pas 3 mois.

Il existe 3 types de découvert en fonction de la durée de remboursement :

- le découvert remboursable sous un mois qui est en fait une facilité de caisse (découvert de type 1) ;

- le découvert remboursable entre 1 et 3 mois (découvert de type 2) ;

- le découvert d'un montant supérieur ou égal à 200 euros d’une durée supérieure à 3 mois (découvert de type 3) qui oblige l’établissement bancaire à vous proposer une offre de crédit à la consommation.

Vous devrez rembourser le découvert utilisé avec des frais, dénommés intérêts débiteurs ou agios. Ceux-ci sont établis par rapport à un taux annuel effectif global (TAEG) représentant le coût global du découvert. Les agios sont proportionnels au montant du débit et au nombre de jours pendant lesquels le compte fonctionne en position débitrice.

Le TAEG, qui ne peut être supérieur au seuil d’usure fixé par la Banque de France, doit vous être indiqué par écrit. Il est noté, avec les conditions d’utilisation du découvert autorisé, soit dans la convention de compte, soit dans la convention spécifique conclue avec votre banquier. Vous avez également une indication du taux sur vos relevés de compte et dans la plupart des conditions générales tarifaires des banques.

Articles L. 312-84 à L. 312-94 et L. 314-6 du code de la consommation, article L. 312-1-1 du code monétaire et financier, article 1907 du code civil.

Bon à savoir

Les taux d'intérêts pratiqués varient d'une banque à l'autre et diffèrent selon qu’il s’agit d’un découvert autorisé ou d’un dépassement de découvert, ce dernier étant souvent très proche du taux d'usure.

Il est possible de négocier le taux auprès de votre chargé de clientèle en faisant valoir des arguments en votre faveur : votre ancienneté en tant que client, l’absence d’incidents de compte, une prochaine rentrée d’argent, votre épargne constituée à la banque…

Sachez qu’une autorisation de découvert permanente peut être résiliée par le client à tout moment et sans frais, à moins qu’un délai de préavis d’un mois maximum ait été prévu dans le contrat. Quant à la banque, elle ne peut pas rompre l’autorisation de manière brutale ou abusive, au risque de voir sa responsabilité engagée par son client devant le tribunal judiciaire.

Le droit de résiliation de la banque doit tout d’abord avoir été contractuellement prévu dans la convention avec l’indication d’un préavis d'au moins deux mois. En cas de motif légitime, cette résiliation peut intervenir sans préavis : dans ce cas, le prêteur doit communiquer les motifs à l'emprunteur avant d’y procéder (article L. 312-91 du code de la consommation).

Ce que vous pouvez faire

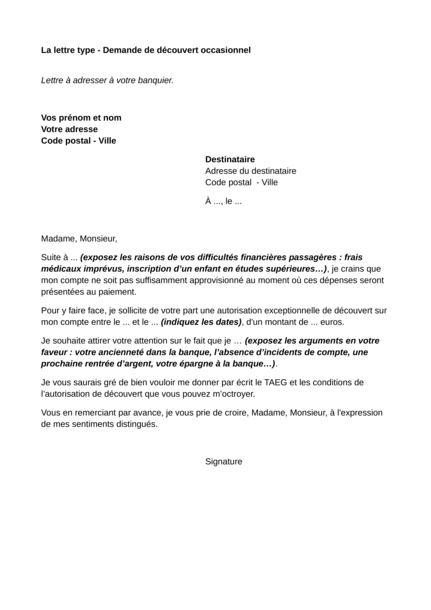

Afin de négocier au mieux le montant et le coût du découvert que vous sollicitez, il faut anticiper la demande avant d’avoir déjà des incidents de paiement et envoyer la lettre type ci-dessus.

Devant quel tribunal agir

Au cas où le découvert occasionnel vous est refusé, vous ne disposez d'aucun recours. En effet, le découvert est accordé à la discrétion des banquiers : c'est une possibilité offerte au client et non un droit.

À noterCe modèle de lettre a été rédigé par le Service d’Information Juridique de l’UFC-Que Choisir. Composé de juristes, il répond aux questions des abonnés à Que Choisir afin de leur indiquer la marche à suivre pour venir à bout de la plupart des problèmes de consommation qu’ils peuvent rencontrer dans leur vie quotidienne : produits défectueux et prestations de services peu satisfaisantes, contentieux en matière d’assurance ou de banque, litiges locataires-propriétaires, questions relatives à la copropriété etc.

Attention : ce modèle de lettre n’a pas vocation à se substituer à des conseils personnalisés qui pourraient vous être fournis par nos associations locales ou par des professionnels du droit. Il a pour objet de vous proposer une argumentation que vous jugez pertinente au regard de votre situation.

Lire aussi