par Camille Gruhier

par Camille Gruhier

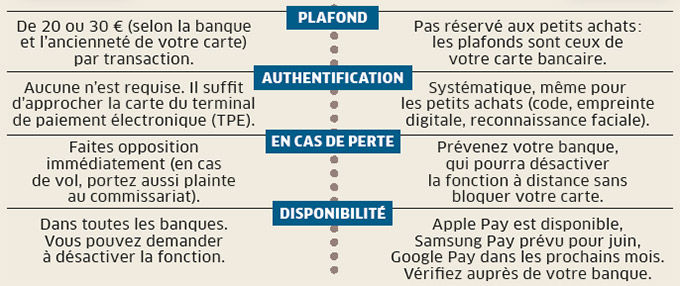

Après des années de balbutiements, les conditions sont enfin réunies pour que le paiement sans contact mobile décolle. Les smartphones intégrant la technologie NFC sont disponibles et les commerçants sont, pour la moitié d’entre eux, équipés de terminaux de paiement compatibles. Surtout, le secteur bancaire a progressivement accepté les nouveaux interlocuteurs qui se sont invités à la table des discussions. Ainsi Apple, Google et Samsung entrent-ils dans la danse avec leurs solutions Apple Pay, Google Pay et Samsung Pay. Faut-il s’en inquiéter ? Leurs systèmes sont-ils sécurisés ? Concrètement, comment ça marche ? Quels sont les plafonds de paiement ? Le système fonctionne-t-il quand le smartphone est éteint ou en mode avion ? Que faire en cas de fraude ? Des réponses très pratiques autour d’un service qui l’est tout autant.

Après des années de balbutiements, les conditions sont enfin réunies pour que le paiement sans contact mobile décolle. La technologie dédiée NFC est intégrée à la plupart des smartphones (60 % de ceux que nous avons testés). Les commerçants sont, pour la moitié d’entre eux, équipés de terminaux de paiement compatibles. Surtout, le secteur bancaire a peu à peu accepté les nouveaux interlocuteurs qui se sont invités à la table des discussions : Apple, Samsung et Google. Ils entrent dans la danse avec Apple Pay, Samsung Pay et Google Pay, des solutions simples à utiliser.

Jusqu’ici, le paiement sans contact mobile était limité à des solutions restrictives qui exigeaient d’adhérer à un service (Paypal, Lydia, Lyf Pay), à un opérateur (Orange Cash) ou à une banque (Kix à la BNP). Il y a quelques années, les principales banques françaises ont adopté une solution commune, Paylib, pour les achats en ligne. Compatible avec le sans contact mobile depuis mi-2017, elle est toutefois réservée aux smartphones Android. Il suffit de télécharger, puis installer l’application dédiée et enregistrer sa carte. Une procédure simple. Parions qu’Apple Pay, Samsung Pay et Google Pay lui laisseront peu de chances de survie lorsqu’ils seront installés par défaut dans tous les téléphones.

Les systèmes développés par Apple, Samsung et Google sont liés au système d’exploitation du téléphone (iOS, Android), d’où un risque en cas d’infection du téléphone par un malware (logiciel malveillant). Les données bancaires ne sont toutefois pas stockées dans le téléphone. Elles sont chiffrées et envoyées sur les serveurs d’Apple, Google ou Samsung via un système d’authentification à usage unique (des sortes de jetons) qui offre un niveau de sécurité a priori suffisant. Les données ne sont pas non plus communiquées au commerçant. Les banques restent maîtresses du processus de sécurisation des transactions. Il n’est donc pas plus risqué de payer sans contact avec son smartphone qu’avec sa carte bancaire. Selon la Banque de France, le taux de fraude s’établit à 0,02 % (soit 1 € sur 5 000) contre 0,008 % (1 € sur 12 500) pour les paiements CB classiques (Observatoire de la sécurité des moyens de paiement, 2016).

Ils sont identiques à ceux de votre carte bancaire (500 € par semaine, par exemple). Mais chaque transaction doit être authentifiée (code ou empreinte).

Non. Il n’existe aujourd’hui aucune solution universelle. Apple Pay est réservé aux iPhone (à partir de l’iPhone SE) et aux montres connectées Apple Watch. Samsung Pay se limite aux modèles de la marque (à partir du Galaxy S7). Google Pay sera disponible sur les smartphones Android (y compris ceux de Samsung). Les trois groupes nouent peu à peu des accords avec les banques. Pour l’heure, Apple Pay est accessible aux clients d’une vingtaine d’établissements (dont Banque populaire, Crédit mutuel, Caisse d’épargne, Société générale et BNP). Samsung Pay doit être mis en service ces jours-ci avec la Banque populaire et la Caisse d’épargne. Les partenaires de Google Pay, dont le lancement est prévu dans les prochains mois, ne sont pas encore connus. Ces solutions sont totalement indépendantes de votre opérateur mobile.

Le service fonctionne que vous soyez connecté au réseau ou pas. Chez Apple, Samsung et Google, il repose sur un système de jetons uniques qui servent d’alias aux données bancaires (que seule la banque détient). Lorsqu’un paiement est déclenché, le smartphone « cherche » un jeton dans le cloud s’il est connecté. Hors connexion, il puise dans une réserve de jetons stockés dans sa mémoire. Le smartphone doit toutefois être allumé. Plus de batterie, plus de sous ! Enfin, vous pouvez payer sans contact à l’étranger comme avec votre carte bancaire.

Pas de danger en termes de sécurité ou de protection des données : le système bancaire garde la main sur les transactions, Apple, Samsung et Google ne sont que « passeurs de jetons ». Premier arrivé sur le marché, Apple a quand même trouvé le moyen de prélever une commission à la banque du porteur (on parle de 0,3 % du montant) à chaque transaction.

Signalez l’incident au service client de votre banque. Il peut supprimer vos cartes virtuelles à distance. Pour plus de sécurité, effacez votre smartphone via icloud.com (Apple) ou Android.com/find (Google et Samsung). Cette fonction, qui doit avoir été activée au préalable, permet aussi d’effacer toutes vos données personnelles.

1. Activer Apple Pay, Samsung Pay, Google Pay. Ouvrez l’application dédiée de votre smartphone (Wallet chez Apple, Pay chez Samsung et Google).

2. Enregistrez votre carte bancaire en suivant les instructions. L’appareil photo reconnaît la carte, vous devrez saisir le cryptogramme à 3 chiffres.

3. Afficher la carte en double-cliquant sur le bouton latéral (Apple) ou en balayant l’écran de bas en haut (Samsung).

4. Identifiez-vous (code, reconnaissance faciale ou empreinte digitale).

5. Approchez votre smartphone du terminal de paiement.

6. C’est payé ! Un reçu de la transaction est consigné dans votre smartphone.

Pour les paiements mobiles comme pour ceux par carte (avec ou sans contact), la loi vous protège en cas de perte ou de vol.

Camille Gruhier

La force d'une association tient à ses adhérents ! Aujourd'hui plus que jamais, nous comptons sur votre soutien. Nous soutenir

Recevez gratuitement notre newsletter hebdomadaire ! Actus, tests, enquêtes réalisés par des experts. En savoir plus